绚丽台州城。

浙江在线-台州频道12月7日讯(浙江在线记者 袁华明 丁珊)时间的钟摆进入12月,街道两旁的银杏树一株接一株,相携着盛装出场,染得城市绚烂夺目。

对于台州人来说,这确实是个“有些份量”的日子。2015年12月初,北京传来好消息,当年12月2日召开的国务院常务会议决定,建设浙江省台州市小微企业金融服务改革创新试验区。

“国字号”试验区两周岁了。两周年来临之际,全国小微企业金融服务电视电话会议召开,台州市政府主要负责人作为全国唯一一个地市代表发言,向全国晒出“小微金改”成绩单。国务院总理李克强对会议作重要批示,当晚的央视《新闻联播》进行报道。

用数字说话:截至今年三季度末,台州小微企业贷款余额占全部贷款余额的41.76%,高于全国7.35个百分点,连续8年实现小微企业贷款“三个不低于”目标。小微企业的不良率比整个企业不良率还要低0.15个百分点。

11月7日上午,全国小微企业金融服务电视电话会议召开。

从海岛到深山——“沾泥带土”服务“草根”

颠簸了两个小时的海路,叶侠下船后第一件事,就是在工作日志上“打个卡”:12月3日,今年第12次上大陈岛。

叶侠是浙江泰隆商业银行椒江支行海门社区支行的员工,从今年夏天开始,每个月固定两次到大陈岛便民服务中心金融服务点坐班,已经成为他和同伴雷打不动的行程。

大陈岛,位于椒江区东南52公里的东海。这两年,海岛迸发着蓬勃有力的生命力:破土而出的民宿,日新月异的旅游建设项目,从四面八方赶赴而来的人群。但孤悬在外的海岛,只有椒江农合行这唯一的金融机构,金融服务力量似乎薄弱了些。叶侠和同伴们这样定点、定时的服务,正是金融服务的补充。

针对开旅游民宿的有“民宿贷”,老垦荒队员的后代在岛上创业的有“垦荒贷”,养殖大黄鱼的有“渔民贷”。叶侠说,他们创新出各式各样的金融产品,受到当地百姓的喜爱。截至当前,已在大陈岛上发放贷款余额700万元,授信40余户。

台州的小微企业众多,数据显示约有54万多市场主体活跃在大街小巷、田间地头,他们大多不是有着几百万、几千万融资需求的“香饽饽”,而多为几千元到几十万元的又少、又急、又频的贷款。台州本土孕育出的金融机构,从起家开始多专注于小微生意,将金融服务的枝桠延伸到海岛、深山,打通了以往普惠金融中的“难点”、“堵点”。

在天台三州山,一辆“老爷车”将资金送到大山深处,在三门花桥镇,为刚上岸的蛏农送上亲手烹制的红枣茶。但凡是金融服务领域的故事,很难比台州更生动。

什么样的经济土壤,孕育什么样的金融环境,金融的活水浇灌实体经济的百花园。金改以来,台州积极引导金融机构加大对小微企业信贷倾斜,推进全市大部分国有商业银行、股份制商业银行作为总行或省行的小微企业金融服务试点行。“目前,台州共设立小微企业金融服务专营机构301家、社区银行99家,80%以上的新设机构集中在县级以下。”台州银监分局局长冯明介绍。

打破信息孤岛——政府有所为构建环境

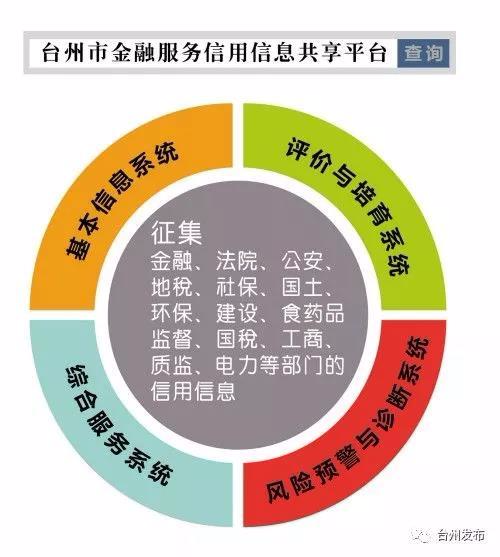

小微金融服务的探索与改革,在中国人民银行台州中心支行行长肖宗富看来,离不开“实体”和“信用”这两个词。小微企业融资难、融资贵,其中一大原因在于银行和企业之间的信息不对称。为破解这一问题,人民银行台州市中支牵头,于2014年7月建立了信用信息共享平台。

“平台整合政府15个部门、1100多个细项,覆盖54万多家市场主体、7620多万条信用信息,有效缓解信息不对称问题,成为台州所有银行贷前调查、贷中审批和贷后管理的必经环节。”肖宗富说,这个平台与包含信贷类信息的征信平台相结合,让信息不再是孤岛,让企业成为“透明人”,解决银行获客成本高、风险高等问题。

今年以来,这一平台升级到2.0版本,增设信用评分、诊断预警等功能,对企业经营水平与风险状况实施动态评价、跟踪预警。“平台二期功能升级服务更有深度、推送及时服务更有效率。”肖宗富说,下一步将通力合作落实信息采集机制、完善平台功能建设,让平台在破解信息不对称、支持小微企业融资方面发挥更大作用。

同样地,破解小微企业“融资贵担保难”问题的小微企业信用保证基金在今年增值扩容。信保基金,是以政府出资为主、银行捐资为辅,基金担保费率控制在年0.75%以内,实行信保基金和贷款银行风险共担,缓解信用增进难问题。如今,信保基金已从初创设立规模的5亿元扩容至15亿元。

作为股份合作制的发祥地,台州历来具备“契约精神”,台州依托国家小微企业金融服务改革创新试验区、创建全国小微企业信用体系建设试验区、创建全国社会信用体系建设示范城市三个国家级试点,厚植“信用”土壤。

例如,台州完善信用联合奖惩机制,编制信用“红黑名单”目录清单,守信者收获“诚信红利”,失信者受到“精准惩戒”。截止今年10月末,台州不良贷款率为1.05%,关注类贷款率为1.28%,远低于浙江省的平均水平。

浙江三门银座村镇银行的客户经理叶银燕为蛏农送上红枣茶。

三个加法破解融资难题——再造一个“制造台州”

“没想到一个LOGO这么值钱,居然能帮我们贷到这么多钱!”最远把生意做到欧美、非洲、中东、东南亚的路桥人章俊军,尝到多年来专注商标带来的好处。章俊军所在的绿地遮阳有限公司,主要经营遮阳网。

前两年企业势头发展良好,他加大投入在路桥滨海工业园区购买新厂房扩大生产。不用固定资产抵押,也不用担保人,路桥农商银行新桥支行客户经理何妍为他推荐“商标质押贷款”,经过第三方机构的评估,绿地商标为他带来300万元的贷款。

一根专线,从北京拉到了台州,缩短的是企业跑腿的距离。这根线,指的是台州在深化商标专用权质押登记试点时,率先开通的国家商标局与地方受理点的数据专线,从而理顺受理登记、价值评估等关键环节,缓解小微企业抵押物不足问题。像章俊军一样,越来越多的科技小企业主通过当地新型金融服务缓解资金之渴。“目前,累计办理商标质押登记936件,占全国同期总量的28%,发放贷款47.73亿元。”肖宗富说。

台州还在积极深化开展应收账款、股权、专利权、海域使用权、土地承包经营权等各类权利抵质押融资,以破解小微企业抵押物不足问题,拓宽小微企业融资渠道,降低担保链风险,促进小微企业提质升级。

缺抵押物的小微企业不怕融资难题,逐步长大的企业演绎“麻雀变凤凰”的传奇,纷纷进入资本市场,扩大了直接融资的渠道。数据显示,台州全市共有上市公司52家,其中试验区批设以来新增上市公司17家。

“创新跨境融资方式,企业走出去的现象蔚然成风,是台州小微金改以来的另一成果。”肖宗富介绍。例如,台州杰克缝纫机股份有限公司并购意大利衬衫智造专家迈卡公司(MAICA),刚泰集团以1.955亿欧元收购Buccellati公司85%的股权等等,台州2016年以来上市公司跨境并购占历年笔数的74%,金额占比96%。“企业的上市和跨境并购,实质上殊途同归。通过上市、并购国际产业优质资源,获取技术、品牌、人才等高端要素,最终目的是实现自身的优化升级,从而打造‘制造台州’金名片。”